孫の教育資金の積立方法は?贈与信託のメリット・デメリットや非課税になる条件も紹介!

かわいい孫が将来質の高い教育を受けられるように、十分な教育資金を用意したいと考えている方もいるのではないのでしょうか。

とはいえ、ご自身に適した教育資金の積立方法がよくわからない方もいるかと思います。

教育資金の積立方法には、預貯金や学資保険などと選択肢はさまざまです。

それぞれの方法の特徴や強みを知っておくと、今後教育資金を準備する際に役に立ちます。

本記事では、孫の教育資金の積立方法を、贈与信託のメリット・デメリットや非課税になる条件とともに徹底解説します。

孫の教育資金の積立にはどんな方法がある?

孫の将来を考えて、今から教育資金を準備しておきたい方もいるのではないのでしょうか。

孫の教育資金の積立方法はさまざまです。

ただ、それぞれの積立方法にはメリットとデメリットの両方があるため、事前に知っておくと検討の際に役に立ちます。

以下の方法をひとつずつ詳しく見ていきます。

- 預貯金

- 学資保険

- 投資信託・NISA

- 贈与

預貯金

銀行口座を使った預貯金は、教育資金の準備方法で比較的よく使われる方法です。

特に定期預金は、2025年6月時点で三大都市銀行の金利が最高で年0.5%と、年0.2%の普通預金よりも高く設定されています。

参考:円預金金利|三井住友銀行

参考:円預金金利|三菱UFJ銀行

参考:円預金金利|みずほ銀行

加えて定期預金であれば、満期が来るまで原則引き出せないうえに、毎月定額を積み立てる仕組みです。

そのため、手軽かつ堅実に教育資金を貯めたい方におすすめです。

さらに、1金融機関につき最高で元本1,000万円と利息分が保護される預金保険制度もあるため、万が一の金融機関の破綻に対しても安心できます。

参考:預金保険制度|金融庁

一方で預貯金でも普通預金はいつでも気軽に引き出せるため、スムーズに貯蓄が進まないことがある点に注意が必要です。

学資保険

学資保険は、将来の子ども・孫の教育資金を積み立てる目的で活用される貯蓄型の生命保険です。

毎月支払う保険料の一部が教育資金の元手になるため、貯蓄が苦手な方も着実に教育資金を準備できます。

また、契約者に万が一のことがあったときは、保険料の払込義務がなくなるとともに、保険金も決まった時期に必ず受け取れる点で安心です。

ほかにも1年間に支払った保険料は、所得税の計算で「生命保険料控除」の対象になる分、節税対策もできます。

学資保険の特徴やメリット・デメリット、選ぶポイントなどをより詳しく知りたい方は、以下の記事もおすすめです。

関連記事:学資保険とは?メリット・デメリットや選ぶ際の4つのポイントも紹介!

投資信託・NISA

投資信託やNISAを使った方法も、教育資金を準備する方法として人気があります。

投資信託とは、多くの利用者(投資家)から集めた資金をもとに、投資会社所属のプロのファンドマネージャーが金融商品を購入・運用する資産運用の一種です。

金融商品の売買や運用はプロに任せられるため、最低限の投資の知識があれば比較的簡単に始められます。

加えて、運用実績によっては大きな利益を出せることもあるため、当初の目標額以上の金額で教育資金を準備できる場合もあります。

一方NISA(少額投資非課税制度)は、「NISA口座」経由での資産運用で得られた利益が一定額まで非課税になる制度です。

参考:NISAを知る|金融庁

投資信託とNISAを併用すると、納めるべき税金を抑えながら、教育資金を多く準備できる可能性があります。

「NISAを学資保険代わりに使いたい」とお考えの方は、以下の記事も役に立ちます。

関連記事:学資保険代わりにNISAはおすすめ?向いている人や貯金代わりになるのかも解説

贈与

ほかにも「贈与」を通じて教育資金を孫に渡すのもひとつの方法です。

教育資金(教育費)は、贈与税の計算では原則として課税対象とみなされません。

加えて、「教育資金一括贈与」のように、一括贈与でも条件を満たせば一定額までの贈与で税金がかからない特例もあります。

参考:祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし|国税庁

このため、さまざまな方法でコツコツ貯めてきた孫の教育資金を渡す際に発生する贈与税の心配を軽減できるのがメリットです。

祖父母から孫に渡す教育資金にかかる税金の仕組みや、教育資金一括贈与の内容は、のちほど詳しく解説します。

孫に教育資金を渡すと贈与税がかかる?

祖父母から孫に渡す教育資金は基本的に大きな金額であるため、「手渡した金額に応じて高額な贈与税がかかるのではないのか」と心配なのではないのでしょうか。

実は祖父母から孫に贈与される教育資金は、贈与税が基本的に非課税であるとともに、贈与税の確定申告の対象に含まれません。

ここでいう教育資金(教育費)に含まれるのは、教育機関に納める学費(学資)や教材費、文具費などです。

加えて、通学のための交通費や修学旅行の費用も、非課税の対象になる「教育費」として扱われます。

ただし、孫に渡すお金が教育資金であれば無制限に非課税になるわけではありません。

次に非課税になる条件を解説します。

非課税になる場合は?

祖父母から孫に渡す教育資金が非課税になる条件は、以下のとおりです。

- 必要に応じて常識の範囲内の金額を都度手渡すこと

- 孫が教育以外の目的で使わないこと

- 【何年かに分けて渡す場合】年間110万円以下であること

まず、教育資金が必要なタイミングで必要な金額だけ手渡す必要があります。

例えば、大学入学が決まって1ヵ月以内に入学金や初年度の学費を支払わなければならないときは、入学金と初年度の学費の分だけ手渡すルールです。

残り3年間の学費まで一緒に渡した場合、教育資金一括贈与の特例が使えないと贈与税を課税される可能性があります。

また、孫が受け取った教育資金は、あくまでも教育目的で使わなければなりません。

もし孫が受け取ったあとに、観光や投資などの目的に使うと、贈与した金額は課税対象になります。

ほかにも何年間かに分けて教育資金を渡したいのであれば、年間110万円以下に抑えるのがおすすめです。

贈与税には年間110万円の基礎控除枠があるため、110万円以下の金額で渡せば税金がかかりません。

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

孫に教育資金を渡したいけれど、非課税にできるかどうかでお悩みの方は、ぜひ「ほけんプラネット」のプロのスタッフにお話しください。

孫の教育資金の積立に使える制度は?

将来の孫のために教育資金を積み立てたいけれど、何か便利に使える制度がないのかが気になる方もいるかと思います。

実は、孫の教育資金の積立に使える便利な制度はいくつかあるため、積立や節税におすすめです。

ここでは「教育資金贈与信託」と「教育資金一括贈与」について解説します。

教育資金贈与信託

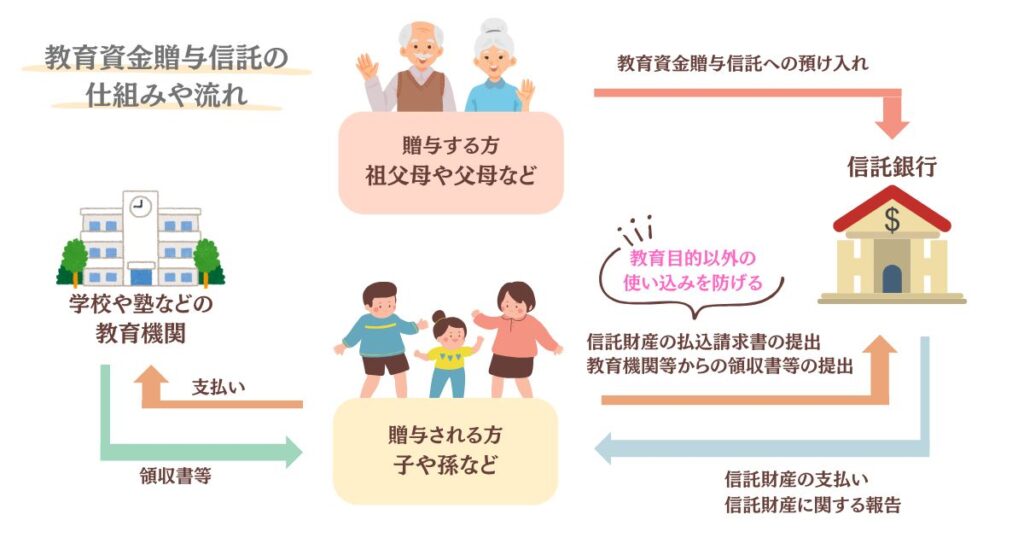

教育資金贈与信託とは、親や祖父母が子どもや孫の教育資金を信託銀行経由で手渡す場合に、最高で1,500万円まで贈与税がかからない金融商品です。

教育資金贈与信託の仕組みや流れは、以下のとおりです。

教育資金を手渡したい祖父母や親が、信託銀行の「教育資金贈与信託」商品に申し込んだあと、資金をいったん預けます。

続いて、教育費の支払いが必要なタイミングで信託銀行から孫に教育資金が手渡され、学費などが学校などに支払われる流れです。

なお、孫が信託銀行に預けた資金を受け取るには領収書や払出請求書の提出が必要となるため、教育目的以外の使い込みを防げます。

教育資金贈与信託の手続き方法

教育資金贈与信託は、信託銀行で申し込みが可能です。

なお、契約できるのは1つの信託銀行だけに限られるため、複数の信託銀行との契約はできません。

申し込みの際には預け入れる信託財産のほか、銀行側への信託報酬も支払います。

申し込み後は、必要に応じて領収書や請求書など必要書類の提出を条件に資金を払い出せる仕組みです。

ちなみに非課税措置を受けたい場合は、信託銀行に「教育資金等非課税申告書」を提出します。

その後、信託銀行が利用者の代わりに税務署に非課税申告をおこなう流れです。

教育資金贈与信託のメリット・デメリット

まず教育資金贈与信託のメリットは、次のとおりです。

- 預け入れた教育資金が適正に管理される

- 相続税対策に有効

教育資金を準備した祖父母と使う側の孫の間で信託銀行が仲立ちするとともに、資金の払い出しでは必要書類の提出を求めます。

このため、孫が教育資金を別の目的で使うことを防げる点が強みです。

加えて、教育資金贈与信託は相続税対策にも向いています。

資産の一部を生前贈与として信託銀行に預け入れられるため、相続税の課税対象となる資産を減らせるのが特徴です。

しかも、相続税は贈与税よりも税率が高い点を考えると、将来発生する税金を減らすうえでも役に立ちます。

一方で教育資金贈与信託には、下のようなデメリットにも注意が必要です。

- 払い出し手続きが面倒

- 払い出しが認められないケースがある

まず、教育資金の払い出しの際に面倒な手続きを経なければなりません。

手続きでは教育上必要な費用を支払った際に手渡される領収証や、信託銀行所定の請求書を毎度用意する必要があります。

特に郵送で提出した場合は、払い出しまでに何日もかかる分、すぐに受け取れない点でも不便です。

加えて、払い出しを申請しても却下されるケースがあります。

これは必要な資金が教育目的かどうかを、信託銀行がその都度チェックするためです。

もし教育目的と認められないときは、支払った分の補てんが効かないこともあります。

教育資金贈与信託のデメリットをより深く知りたい方は、以下の記事もおすすめです。

関連記事:教育資金贈与信託のデメリットは?対象項目一覧や使い切れない場合にどうなるのかを解説

教育資金の一括贈与制度

祖父母から孫への教育資金の贈与では、「教育資金の一括贈与制度」も役に立ちます。

この制度は2013年度の税制改正から登場した、期間限定の贈与税の特例制度です。

教育資金の一括贈与制度の仕組みや流れは、以下のようになります。

祖父母が30歳未満の孫に対して教育資金を一括贈与する場合に限り、最大1,500万円まで贈与税の非課税措置を受けられる仕組みです。

この制度を利用する場合、銀行や信託銀行などと教育資金管理契約を結び、教育資金口座を開設する必要があります。

契約締結や専用口座の開設をしたあとは、孫が必要に応じて金融機関への手続きを経て、教育資金を受け取る流れです。

教育資金の一括贈与制度の手続き方法

教育資金の一括贈与制度の手続きは、まず教育資金を渡す側である祖父母が、受け取る側である孫と贈与契約書を交わします。

続いて、受け取る側(孫)の名義で金融機関と教育資金管理契約を結んだうえで、教育資金口座をつくります。

口座の開設が完了したら、贈与する側(祖父母)が教育資金を一括で入金する流れです。

そして、金融機関で教育資金非課税申告書を作成すれば、最高1,500万円の非課税措置を受けられます。

教育資金の一括贈与制度のメリット・デメリット

教育資金の一括贈与制度のメリットは、以下のとおりです。

- 高額の資金の一括贈与を安心しておこなえる

- 暦年贈与と併用できる

- 資金を教育目的に限定できる

まず、一括贈与によって最大1,500万円まで税金がかからないため、高額でも安心して孫のために贈与できます。

特に将来相続資産が多くなることが予測され、なるべく早めに税金対策したい方におすすめです。

また、教育資金の一括贈与制度は教育目的以外の資金の暦年贈与と併用できます。

暦年贈与では年間最高110万円の基礎控除があるうえに、教育資金の一括贈与制度とは別々に使える点で便利です。

教育資金の分と暦年贈与の分とで、非課税枠が最高1,610万円にまで増えます。

ほかにもこの制度は、教育資金の払い出しに金融機関の審査が必要となるため、ほかの目的でお金を使われることを防げます。

一方、教育資金の一括贈与制度のデメリットは次のとおりです。

- いったん契約すると解約できない

- 払い出しの手続きが大変

まず、いったん契約すると基本的に途中解約はできません。

しかも受け取った資金は、あとから残りの使わなかった分を贈ってくれた側に返金できない仕組みである点にも注意が必要です。

加えて、教育資金贈与信託の場合と同じく、教育資金の払い出しには面倒な手続きを経なければなりません。

教育資金の一括贈与制度でも、金融機関所定の請求書など必要書類を準備し、窓口や郵送で提出します。

なお教育資金の一括贈与制度でも、2023年度に改正がおこなわれました。

詳しい改正内容は、以下の記事で確認できます。

関連記事:教育資金の一括贈与の改正点は?非課税制度の内容や手続き方法・注意点もわかりやすく解説!

教育資金贈与で使い切れない場合はどうなる?

教育資金の贈与を受けても、受け取った金額が余るケースが多いです。

もし、教育資金が使いきれなかったときは、残った金額に対して贈与税が課税されます。

具体的には年齢上限である30歳を迎えるまでに使い切らなかった場合に、税金が発生する仕組みです。

このため、残りの教育資金への課税を防ぎたいのであれば、30歳までに使い切る必要があります。

参考:祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし|国税庁

贈与者が死亡した場合はどうなる?

教育資金を贈与した方が途中で亡くなったときも、その時点で残っている金額に対して相続税が課せられる仕組みです。

ただし受け取る側が23歳未満だったり、学校などに在学していたりしていれば、相続税は発生しません。

ほかにも贈与者が亡くなった時点で、教育訓練給付金の支給対象になる教育訓練を受けている場合も課税されない決まりです。

なお、贈与がおこなわれた時期が2021年3月31日以前であれば、贈与から3年以内に贈与者が亡くなった場合に相続税が課税されます。

参考:祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし|国税庁

孫の教育資金の積立は「ほけんプラネット」へご相談を

孫の教育資金を準備する際に、具体的な方法や贈与税との関係などでいろいろな疑問や悩みがある方もいるのではないのでしょうか。

もし、孫の教育資金の積立で悩み事があるのなら、ぜひ「ほけんプラネット」にご相談ください。

「ほけんプラネット」は全国の各都道府県の保険代理店を、インターネット上の画面で簡単に探せます。

加えて、それぞれの保険代理店にはお金や保険の知識が豊富なプロが在籍していて、お悩みをしっかり受け止めながらお客さまに合った最適なプランを提案させていただきます。

女性のスタッフも多く在籍しているため、女性のお客さまも安心しながらのご相談が可能です。

孫の教育資金の準備や節税対策についてお話ししたい方は、ぜひ「ほけんプラネット」の利用をご検討ください。

まとめ

孫の教育資金の積立方法には、預貯金や学資保険、贈与などがあります。

どの方法もメリットとデメリットがあるため、それぞれをよく知ったうえで最適と思える方法を選ぶことが大切です。

特に贈与は、非課税措置を受けられる特例制度や金融機関のサービスがあるため、検討してみるのもおすすめです。

もし、孫の教育資金の積立方法で悩んでいたり、ご自身に合う方法を探していたりするのなら、「ほけんプラネット」でプロにお話しください。